消費税は所得税や法人税と異なり、モノ・コトの消費に対して課税される間接税です。従って、最終的にはモノ・コトを消費した一般消費者が負担するべき税金になります。身近ではあるものの、複雑な税制であるため、簡単な説明をします。

また、消費税は例外なども多くあるため、実際の検討の際は税理士にご相談ください。

消費税の納税義務者

事業者は、国内において行つた課税資産の譲渡等及び特定課税仕入れにつき、この法律により、消費税を納める義務がある(消費税法5条)。

事業者であっても納税することが免除されている場合もあります(免税事業者)。免税事業者の場合、消費税を納付する必要性はありませんが、その一方で消費税の還付を受けることもできません。

消費税の課税要件

消費税法上、「国内において事業者が行った資産の譲渡等及び特定仕入れには、この法律により、消費税を課する。」とされています(消費税法4条)。

資産の譲渡等

消費税法上、資産の譲渡等とは、「事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供をいう。」と定義されています(消費税法2条1項8号)。

消費税額の計算方法

消費税法上、課税資産の譲渡等に係る消費税の課税標準は、課税資産の譲渡等の対価の額とする。とされています(消費税法28条)。

また、事業者が、国内において行う課税仕入れ若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第四十五条第一項第二号に掲げる消費税額から、当該課税期間中に国内において行つた課税仕入れに係る消費税額、当該課税期間中に国内において行つた特定課税仕入れに係る消費税額及び当該課税期間における保税地域からの引取りに係る課税貨物につき課された又は課されるべき消費税額の合計額を控除する、とされています(消費税法30条)。

具体的な税負担・納税主体のイメージ

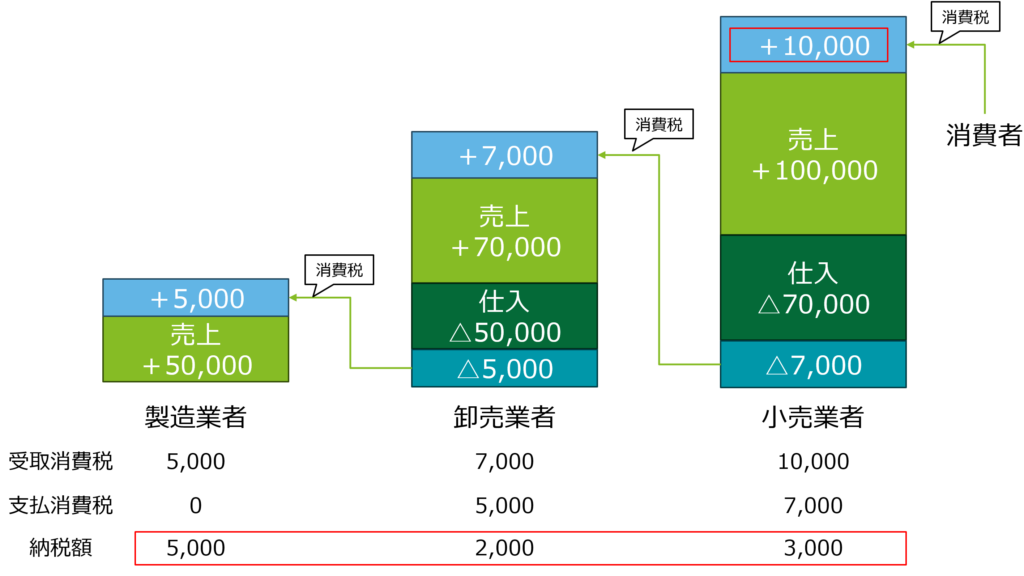

通常想定されるケース

先ほど説明した通り、消費税を国等に納付する主体は事業者です。

上記のイメージの通り、消費者が最終的に支払った消費税は製造業者・卸売業者・小売業者がそれぞれ受け取った金額と支払った金額の差額として、納付することになります。

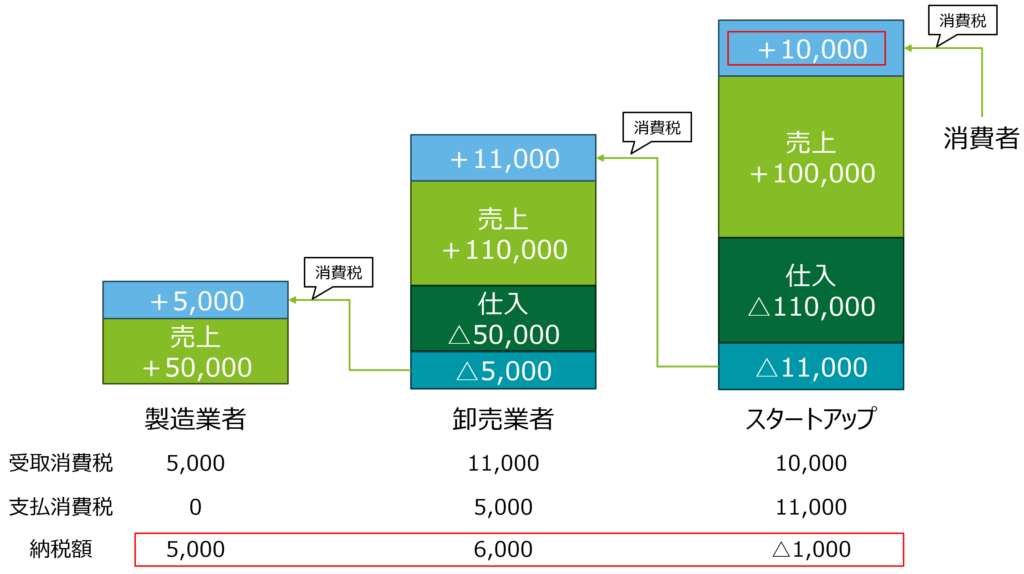

スタートアップで想定されるケース

営業損失となっている場合、企業が受け取る消費税>支払う消費税の状況となるため、消費税を国から還付してもらうことになります。ただし、最終的に消費者が負担している消費税額と納税(還付)した金額の合計は一致します。

実務では課税取引以外も含まれるため、このようなシンプルな税額計算にはならないことが通常です。

簡易課税

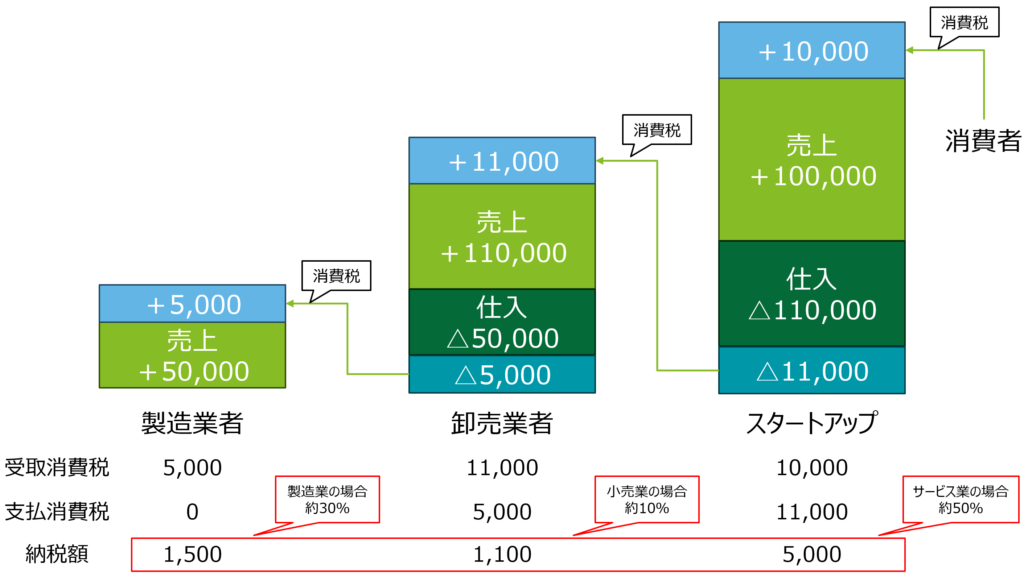

上記で説明した方法は原則的な方法です。一方、原則的な方法は集計が複雑となりがちであるため、一定要件を満たす小規模な企業である場合には簡易課税という方法が認められています。

簡易課税の方法では、売上高にみなし仕入れ率を乗じた金額を消費税上の仕入とみなし、税額を決定します。

従って、上記のスタートアップ企業のように原則課税であれば1,000の還付を受けることができたにもかかわらず、簡易課税であれば、消費税を納める義務が発生する点に注意が必要です。

逆に、卸売業者のように原則課税であれば6,000(11,000-5,000)納める必要があるところを1,100納めれば済むということになるため、簡易課税のほうがメリットがあることになります。