2024年2月8日に上場予定のVeritas In Silico社(https://www.veritasinsilico.com/)のビジネスモデル・資本政策遍歴・上場時の株主構成等について読み解いてみます。分析途中なので、都度Updateする予定です。

なお、出典は新規上場申請のための有価証券報告書(1の部)等を利用しておりますが、推測している部分もありますので、情報の正確性は保証しかねますので、各自、情報はご確認ください。

ビジネスモデル

創薬プラットフォーム

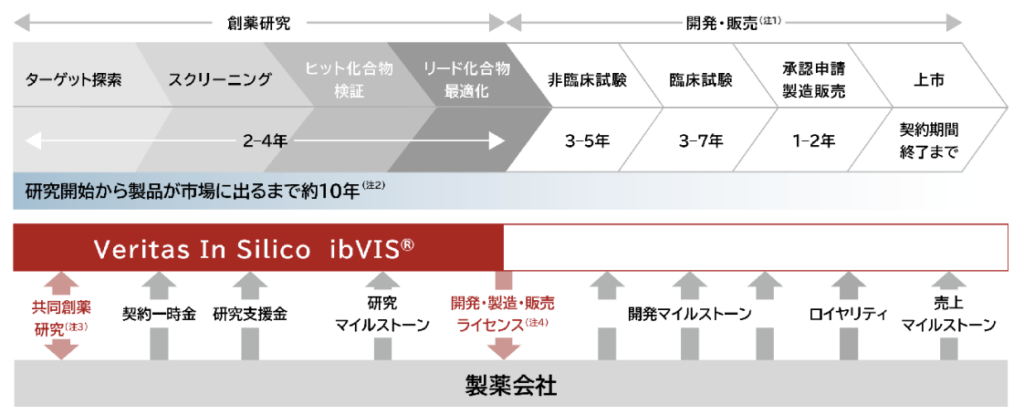

mRNA標的低分子創薬。In Silicoなので、コンピュータを利用し、計算上でスクリーニングをしていくタイプの創薬ベンチャーです。自社でパイプラインは原則持たずに、創薬プラットフォーマーとして製薬企業等との共同研究をベースに収益を稼ぐビジネスモデルとなっています。

Veritas in silico社は創薬プロセスのうち、Hit-To-Leadまでのプロセスを担当し、それ以降は製薬企業が担当。

従って、自社で創薬プロセスのすべてを担当するパイプライン型ではなく、プラットフォーム型の事業展開。

共同研究契約の獲得状況

2016年11月設立し、当初は核酸医薬品のパイプライン型創薬ベンチャーとして事業をスタート。

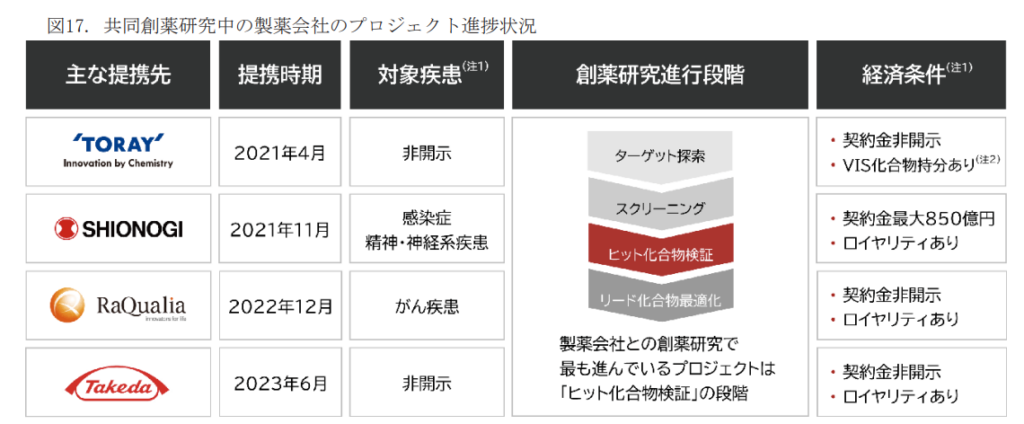

2018年に創薬プラットフォーム事業に転換し、2021年7月に東レ、2021年11月に塩野義製薬、2022年12月にラクオリア創薬、2023年6月に武田薬品工業と共同創薬研究契約を締結している。

上場後は毎年2件の契約を獲得していくことを目標としているとのことである。

自社開発計画

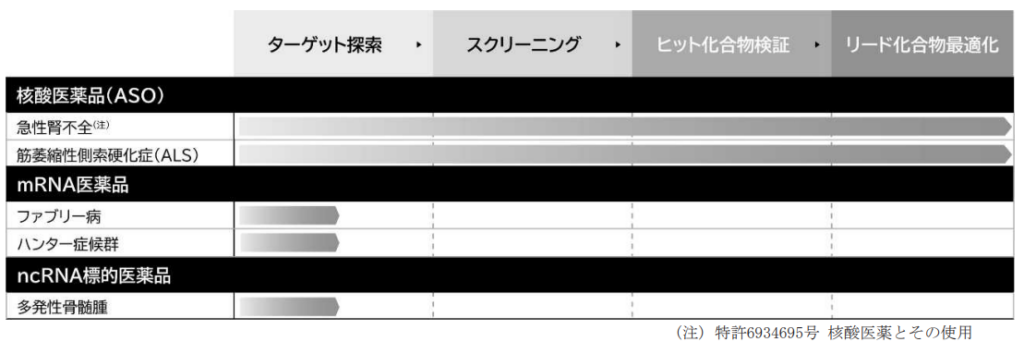

プラットフォーム事業以外にも自社開発事業は行っている。核酸医薬品(ASO)についてはLead化合物の最適化まで進んでいるが、それ以外はヒット化合物の検証より手前のステージにあるため、実際に上市までには10年以上かかることになる。

なお、自社開発品は2026年以降(パートナー企業からの収益が十分見込めるようになってから)行う計画となっている。ただし、人員数も10数名程度であるため、実際には臨床入り後、製薬企業にライセンスアウト等を目標としている可能性もある。

収益構造

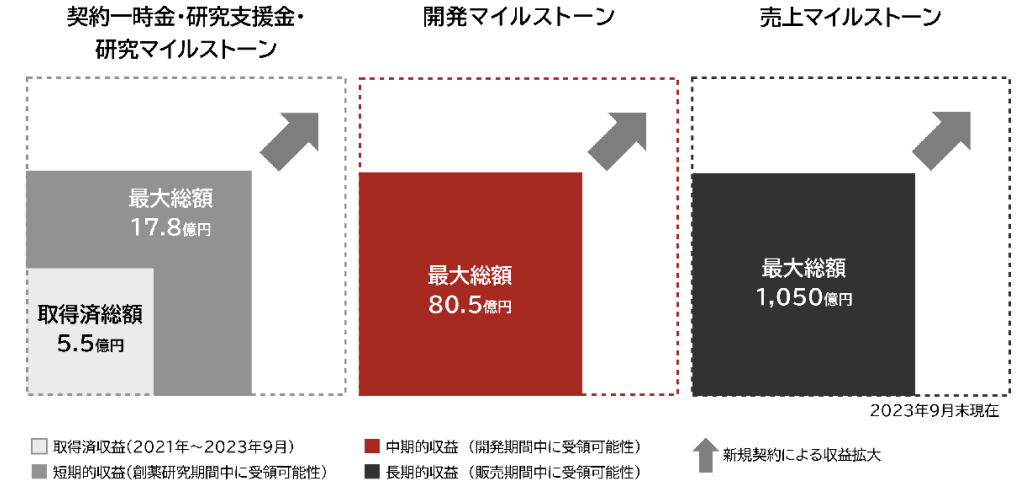

創薬プラットフォームの収益源は共同研究契約の契約一時金等であり、研究が進捗すれば開発マイルストーンを受領。上市まで達成できた場合は売上マイルストーンが想定されている。

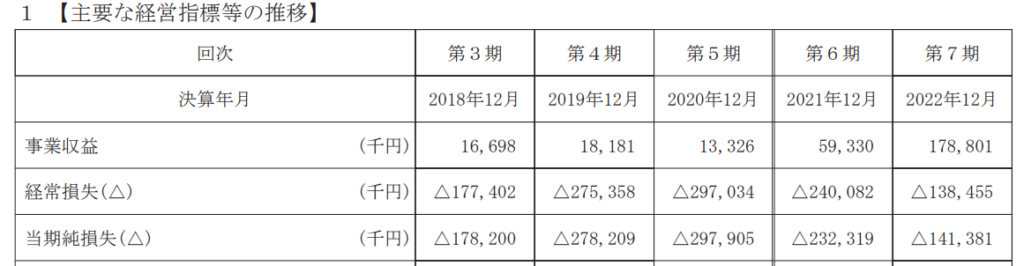

収益の状況

開発コストが先行するビジネスモデルとなっているため、共同研究契約の獲得、開発マイルストーンの達成ができるまでは赤字が継続している。進行期は武田薬品との契約等によって2~3億円の収益が計上されているものと推定される。

直近における主要な顧客としては

2021年12月期:大鵬薬品工業(30,776千円 受託or研究支援?)、興和(15,502千円 受託or研究支援?)、塩野義製薬(3,000千円 一時金?)

2022年12月期:塩野義製薬(90,000千円 マイルストーン?)、興和(50,030千円 受託or研究支援?)、ラクオリア製薬(32,500千円 一時金?)

2023年12月期(9月まで):塩野義製薬(30,000千円 マイルストーン?)、ラクオリア製薬(22,500千円 マイルストーン?)、武田薬品工業(195,566千円 契約一時金?)

となっている。

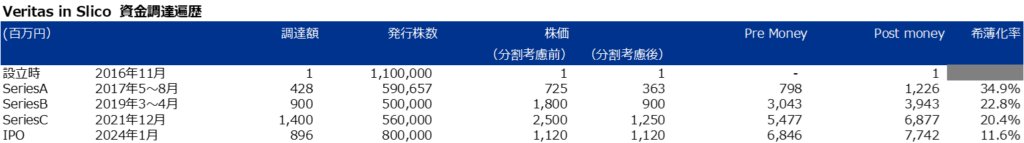

資金調達の変遷

IPOまでに3回の資金調達を行っている。

SeriesA(2017年5~8月)

三菱ガス化学をリード投資家(推測)として、New Life Science 1号投資事業有限責任組合、三菱UFJライフサイエンス1号投資事業有限責任組合、名古屋大学・東海地区大学広域ベンチャー1号投資事業有限責任組合から4.28億円程度の資金調達を実行している。

PreMoneyは8億円程度、調達額が4.28億円であり、希薄化率は35%程度と一般的な水準よりは高い水準となっているが、直後に研究室を設置しているため、初期投資が多くかかっていたものと推測される。

SeriesB(2019年3~4月)

既存投資家、みずほライフサイエンス1号投資事業有限責任組合、SMBCベンチャーキャピタル6号投資事業有限責任組合から9億円の資金調達を実行。リード投資家は三菱ガス化学と推測される。

PreMoneyは30億円程度であり、前回調達ラウンドと比べてValuationは4倍弱となっているが、調達額も前回の2倍程度となっているため、希薄化率は22.8%と比較的高い水準となっている。

SeriesC(2021年12月)

既存投資家、IEファスト&エクセレント投資事業有限責任組合、エムスリー株式会社、新生企業投資、グローバル・ブレイン7号投資事業有限責任組合、KDDI新規事業育成3号投資事業有限責任組合、イノベーション・エンジンPOC第2号投資事業有限責任組合から14億円の資金調達を実行。リード投資家はIEファスト&エクセレント投資事業有限責任組合と推定される。

PreMoneyは54億円程度と、前回調達ラウンドと比べてValuationは1.3倍程度にとどまるが、調達額は減少しており、希薄化率は20.4%となっている。

IPO(2024年2月)

上場時の時価総額70億円弱であり、SeriesCと同じ水準のValuationとなっているため、投資家のExitタイミング等を考慮し、上場が実行されている可能性もあると推測される。

投資収益率

投資ラウンドごとのIRRは上記の通りである。

上場時の時価総額が70億円程度であるため、SeriesAでも20%程度となっており、直近ラウンド参加者はマイナスとなっている。

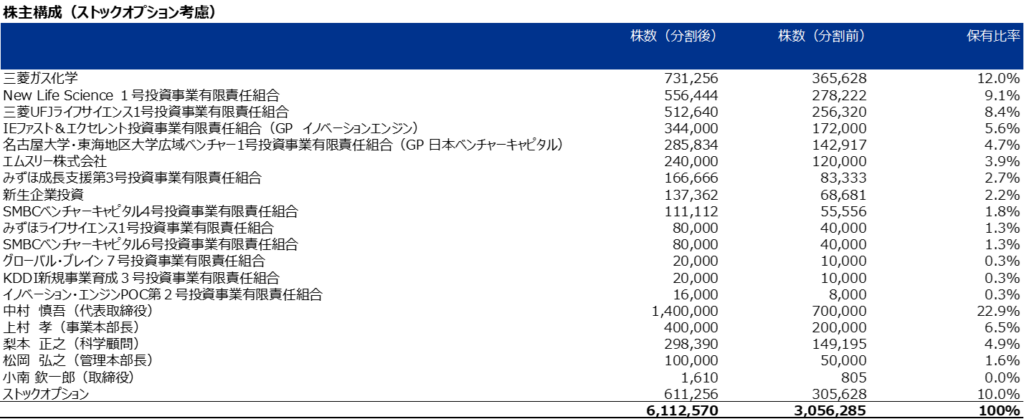

上場時の株主構成

上場時における創業者グループの持ち分比率は36%(潜在株式考慮後)であり、1/3以上の持ち分比率を確保している。取締役や従業員等にたいしてはストックオプションを10%付与しており、投資契約等でストックオプションプールが10%として設定されている可能性がある。

上場時のストックオプション

従業員・顧問に対して、初期の段階から新株予約権を付与している。従業員に関しては早期Roundから入社している社員に関しては比較的多く付与している(Max:0.73% Min:0.16%)

なお、3回目の発行を除き、資金調達Roundの株価=行使価格として設計されているものと思料される。

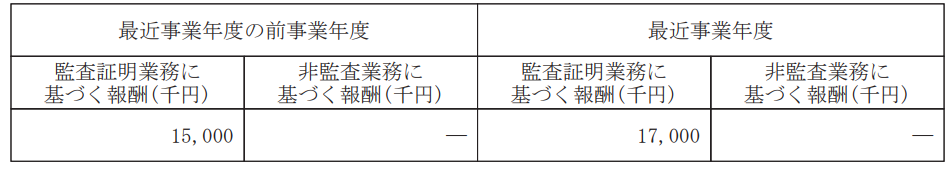

監査法人の状況

監査法人は東陽監査法人である。

監査報酬は最近事業年度が15,000千円、最近事業年度が17,000千円となっている。

研究開発費・販管費の状況

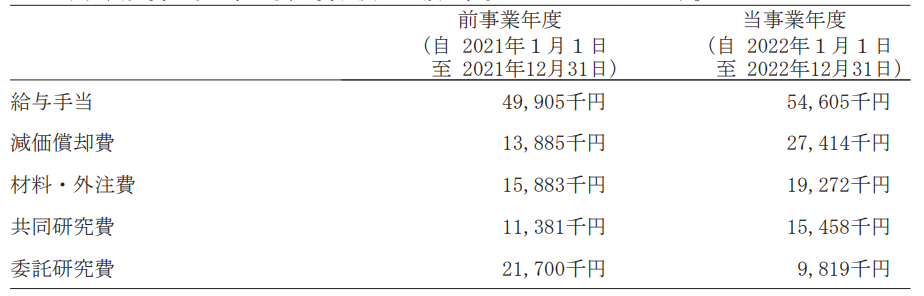

研究開発費の内訳

研究開発費のうち主要なコストは給与手当、減価償却費、材料・外注費、共同研究費、委託研究費となっている。

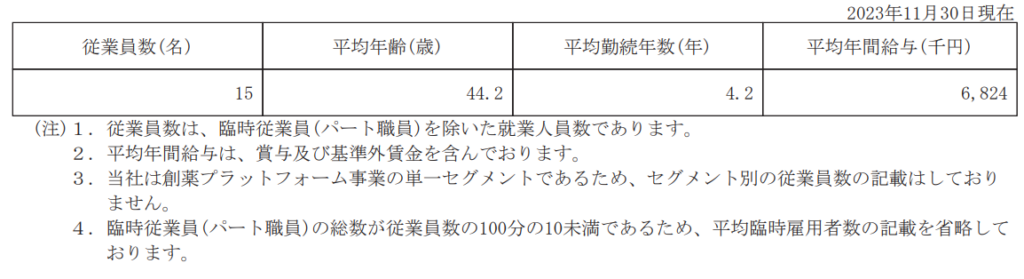

2023年11月時点での従業員人数は15名(研究員+Backoffice)であり、平均年収は6,824千円となっている。

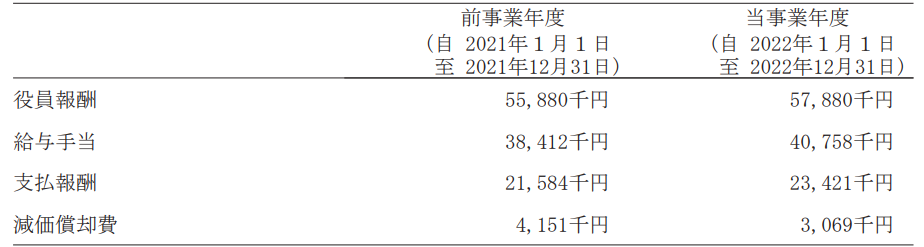

販管費の内訳

研究開発費のうち主要なコストは役員報酬、給与手当、支払報酬、減価償却費となっている。

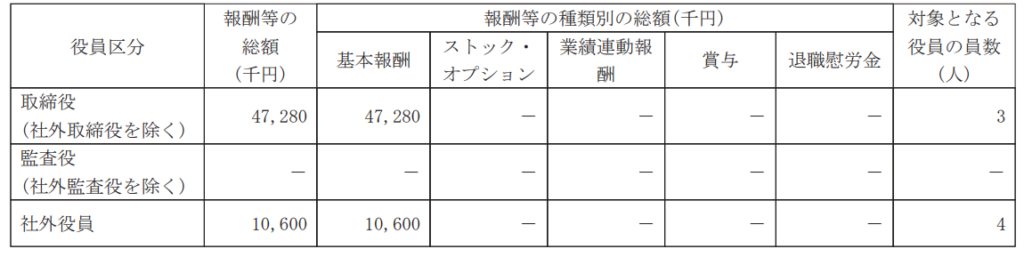

役員報酬

常勤取締役(3名)の報酬は47,280千円であり、社外役員(4名)の報酬は10,600千円である。

社外取締役1名+常勤監査役1名+社外監査役2名=社外役員4名として記載されている。

初値は上々

公開価格は1,000円と、想定よりも下回る金額で設定されましたが、初値は2,001円とほぼ倍となり、バイオスタートアップしとしては上場のスタートとなりました。今後、プラットフォーム技術からパイプライン型への転換を目指すとのことですので、ペプチドリームやそーせいのように羽ばたけるかが注目されます。