2024年11月29日に上場予定のTerra Drone社(https://terra-drone.net/)の資本政策遍歴・上場時の株主構成等について読み解いてみます。分析途中なので、都度Updateする予定です。(いつもはビジネスモデルも含めて分析をしていますが、ストックオプションが面白かったので、そこにフォーカスします。)

なお、出典は新規上場申請のための有価証券報告書(1の部)や登記簿等を利用しておりますが、推測している部分もありますので、情報の正確性は保証しかねますので、各自、情報はご確認ください。

売上推移

営業損益ベースでは開発支出が先行しているものと想定されるため、赤字が続いています。ただし、2024年1月期の売上高は連結で29億円と、2020年1月期の3倍まで成長しており、急拡大中のスタートアップだと言えます。

足下の営業キャッシュフローが作れている点において、借入による資金調達が実現できているのではないかと推察されます。(直近で10億円程度の借入残高が計上されています。)

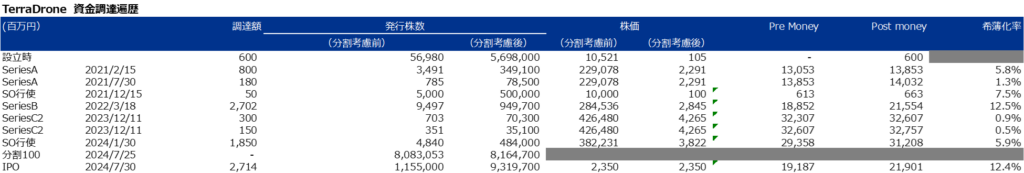

資金調達

TerraDroneは売上高を上げ続けているため、資金調達126億円のうち半分程度をエクイティに寄らない資金調達を実現できている結果、資金調達金額に比して、創業者である徳重氏の上場時における持ち株比率が比較的高い水準を維持できているという点が特徴の一つかと思います。

設立時

TerraDroneの創業者である徳重氏は米国でベンチャー企業のアジア進出支援を行ったり、TerraMotorsという電動バイク事業を行ったりしている、シリアルアントレプレナーであるため、2016年2月の設立段階で6億円からスタートしていると推察されます。

TerraMotorsも資金調達をするスタートアップであり、大型の資金調達を継続しています。

https://prtimes.jp/main/html/rd/p/000000113.000075648.html

また、途中、TerraMotorsが保有するTerraDroneの株式をすべて売却していることから、設立当初はTerraMotorsと徳重氏が出資する形で会社が設立されたものと推察されます。

SeriesA

投資家はナントCVC2号投資事業有限責任組合(南都キャピタルパートナーズ)、国際石油開発帝石株式会社、ウィーンの森-VLIベンチャー育成1号投資事業有限責任組合、VLI-SAベンチャーファンド1号投資事業有限責任組合(ベンチャーラボインベストメント)です。

調達額は10億円弱となっており、バリュエーションはPreで130億円程度、Postで140億円程度、希薄化率は7%程度となっており、初回調達ですが、シリアルアントレプレナーらしく、高いバリュエーションで調達できている気がいします。

ストックオプションの権利行使

SeriesAのあとに、創業者である徳重社長が事前に発行していた有償ストックオプションの権利行使を行っています。

行使に伴って増資した金額は5,000万円、株式発行数は5,000株(株式分割後で500,000株)です。

SeriesB

投資家は三井物産株式会社、SBI4&5投資事業有限責任組合、SBI4&5投資事業有限責任組合2号(SBIインベストメント)、TSVF1投資事業有限責任組合(東急不動産)、西華産業株式会社、九州電力送配電株式会社、MSスタートアップ支援投資事業有限責任組合(ベンチャーラボインベストメント)、長谷川敬(エンジェル投資家)です。

調達額は約27億円となっており、バリュエーションはPreで188億円程度、Postで215億円程度、希薄化率は13%程度となっています。

この段階でもエンジェル投資家が初登場するのは珍しい気がします(資金調達以外の意義があるのかもしれません)。

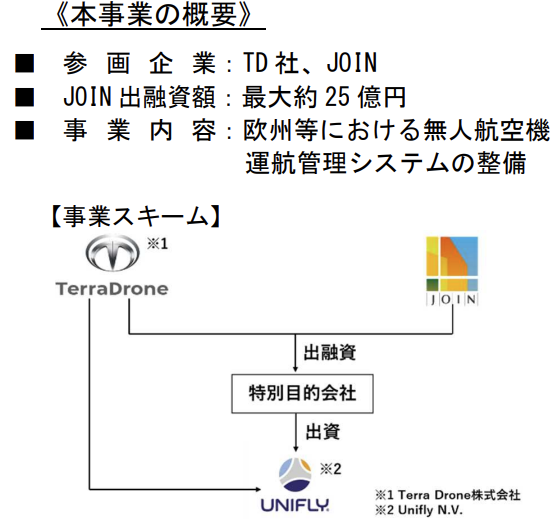

また、上記のほか株式会社海外交通・都市開発事業支援機構からも後述の通り、新株予約権を用いたスキームによってトータル80億円の資金調達を実現しているようです。

SeriesC1・C2

投資家はVLI-SAベンチャーファンド2号投資事業有限責任組合(ベンチャーラボインベストメント)、東京センチュリー株式会社です。

調達額は約5億円となっており、バリュエーションはPreで323億円程度、Postで327億円程度、希薄化率は2%程度となっています。また、Saudi Aramco Entrepreneurship Venturesから新株予約権(J-Kiss)のスキームで18.5億円の資金調達をしています。その他にも融資を受けており、126億円の資金調達を達成したとのことです。

https://fundingwebsite2023.terra-drone.net/

IPO

IPO時の想定時価総額は219億円となっており、IPO時の新規株式発行数は1,155,000株、調達金額は27億円、希薄化率12%となっています。

ダウンラウンド上場であり、基本的には設立時に株式を保有していた株主を除き、投資的にはマイナスの状況となることが想定されます。

ストックオプション

ユニークなストックオプションの発行遍歴

TerraDroneの特徴として非常に多くのストックオプションを発行している、という点があります。

ストックオプションの種類としては、以下の類型にまとめられると考えられます。

- 創業初期、取締役(恐らく徳重社長)に対して発行している「有償」ストックオプション

- 従業員、役員向けに発行している「無償」ストックオプション

- 外部協力者、協力会社向けに発行している「有償」ストックオプション

- 資金調達目的で発行している「J-Kiss型」等ストックオプション

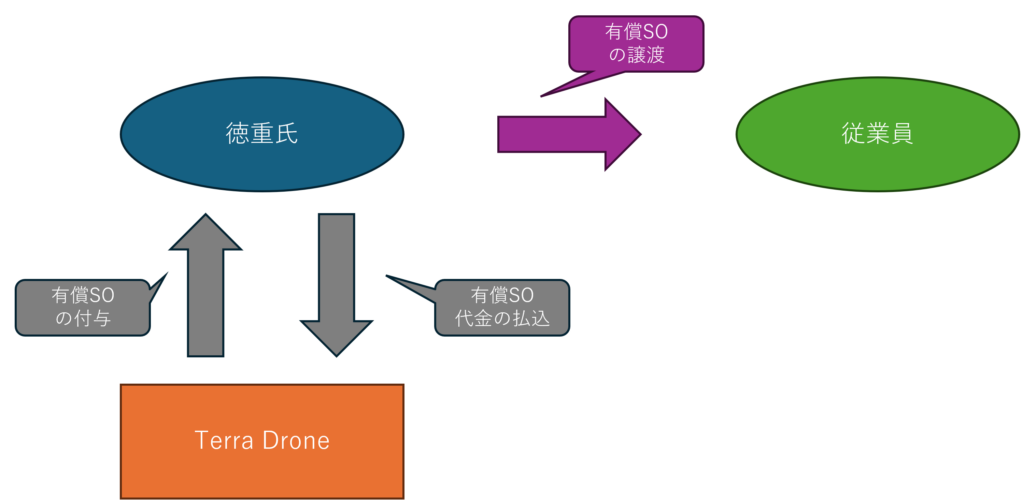

取締役に対する「有償」ストックオプション

1回目、2回目、17回目のストックオプションは徳重社長に対する有償ストックオプションの発行です。

1回目は2016年10月に発行されており、権利行使価額は10,000円(分割後100円)となっています。

権利行使期間が設定されており、2019年10月から10年間としているようです。

2回目は2017年6月に発行されており、権利行使価額は10,000円(分割後100円)となっています。

権利行使期間が設定されており、2020年10月から10年間としているようです。

疑問点①

即ち、創業直後にひと手間かかる有償ストックオプションという手段を用いる必要があったのか。

設立のタイミングで資金を投入しておかなかったのか。

という点が、疑問点として残りました。

推察

推察①

設立当初はTerraMotorsが一定の株式を保有していたため、徳重氏個人の株式保有比率を上げるために設定したのではないかと推察されます。(根拠はありませんが)

※TerraMotorsが売却した株式数=6,032株(分割後:603,200株)

※付与された有償ストックオプション=8,500個(分割後:850,000株相当)※5,000個は徳重氏が権利行使済

推察②

また、上場直前時期において、有償ストックオプションを従業員等に対して1円で譲渡しています。

即ち、徳重氏が引き受けた有償ストックオプションを従業員等に譲渡することで、信託型ストックオプションのような効用を期待して発行しているのではないかと推察されます。

実際、譲渡された新株予約権の数は3,500個であり、2回目の新株予約権の残数と同じ数となっています。

そして、17回目に再度有償ストックオプションを発行しているのは将来、配布することを目的として発行したのではないかと推察されます。

疑問点②

時価よりも著しく低い価額で株式等を譲渡した場合、時価と譲渡対価の差額が贈与税の対象として課税されるリスクがあります。

1,2回目の有償ストックオプションは152円/個として発行し、1円/個で従業員に譲渡しています。従って、著しく低い価額として、課税されるリスクはあると思います。

また、ストックオプションを行使することで取得できる株式の価値が上昇していることを鑑みれば、有償ストックオプションの価値も上昇しているとも考えられるため、著しく低い価額として国税庁に認定されるリスクもあるのではないかと思います(詳細情報がわからないため、不明ですが)。

従業員、役員向けに発行している「無償」ストックオプション

権利行使価額は直近の資金調達ラウンドをベースに決定されているようです。

3回目発行ストックオプションは上場後、段階的に権利行使ができる設計、退職をした場合には失効してしまう設計となっているようであり、日本で発行されているストックオプションとしてはスタンダードな内容であると思いました。

外部協力者、協力会社向けに発行している「有償」ストックオプション

協力会社等、外部に対してストックオプションを発行する場合、高度外部人材制度を利用した無償ストックオプションを発行するのではなく、有償ストックオプションを発行することで税制適格ストックオプションとなるように対応しているようです。

3回目発行のストックオプションで外部協力者1名がいらっしゃるようですが、この方は税制適格を満たすための高度外部人材制度を適用するか、税制非適格ストックオプションとしているかのどちらかになるのだと推察されます。

権利行使価額や条件は従業員や役員向けのストックオプションと同様となっています。

資金調達目的で発行している「J-Kiss型」ストックオプション

Saudi Aramco Entrepreneurship Venturesからの資金調達はJ-Kiss型を採用しているようです。シードアーリーではなくある程度ラウンドが経過したタイミングで、J-Kiss型を採用している点は特徴的な気がします。

また、株式会社海外交通・都市開発事業支援機構(以下、JOIN)から資金調達する際も、純粋な新株発行ではなく、新株予約権(第4回)を絡めたスキームで資金調達をしているようです。

=====

株式会社海外交通・都市開発事業支援機構からの資金調達時に発行したと推察される新株予約権

発行個数:5,371個(537,100株)※うち、342,600株分の新株予約権は放棄済?

権利行使価額:284,600円(2,846円)

=====

以下のプレスリリースを見る限り、JOINがテラドローンと共に特別目的会社(恐らく、Terra Global社)を通じて出資をしています。スキーム図にある通り、新株予約権の付与をJOINが受けるとともにSPCへの出資及び融資を実行しているものと推察されます。(Terra Globalの持ち株比率は51%保有していることから、残りの49%はJOINが保有しているのではないかと推察します)

https://www.mlit.go.jp/report/press/sogo05_hh_000270.html